相続とは、人が亡くなった際に、その方の財産が遺族に引き継がれることです。そして、相続によって財産を取得した人には、相続税が課される場合があります。相続税は、複雑な計算式や様々な控除、特例などが存在するため、事前にしっかりと理解しておくことが重要です。

この記事では、相続税の計算方法について、基礎控除、税率、特例などを交えながらわかりやすく解説します。相続税の基本的な知識を身につけ、将来に備えましょう。

参考:相続税はいくらから必要?法的相続人や基礎控除などをもとに計算方法などを解説

1.相続税とは?基礎知識と課税の仕組み

相続とは、人が亡くなった時(相続開始)に、その人の財産が家族などの遺族に引き継がれることです。この時、引き継がれる財産に対して課される税金が相続税です。相続税は、誰もが直面する可能性のある身近な税金でありながら、その仕組みは複雑で、多くの人が理解に苦しむ部分でもあります。

相続税は、被相続人(亡くなった人)の財産を相続、または遺贈によって取得した人が納める税金で、「被相続人の住所地」を管轄する税務署に申告と納税を行います。

1)相続税の対象となる財産

相続税の対象となる財産は、被相続人が所有していたあらゆる財産です。具体的には、以下のようなものが挙げられます。

| 現金・預貯金 | 銀行口座や郵便貯金など、被相続人が保有していた現金や預貯金は、相続税の対象となります。 |

| 不動産 | 土地や建物など、被相続人が所有していた不動産も、相続税の対象となります。 |

| 株式・債券 | 上場企業や非上場企業の株式、国債や社債などの債券も、相続税の対象となります。 |

| 動産 | 自動車、貴金属、美術品など、被相続人が所有していた動産も、相続税の対象となります。 |

ただし、すべての財産が相続税の対象となるわけではありません。生命保険金や死亡退職金など、一定の要件を満たす場合は非課税となる財産もあります。

2)相続税の納税義務者

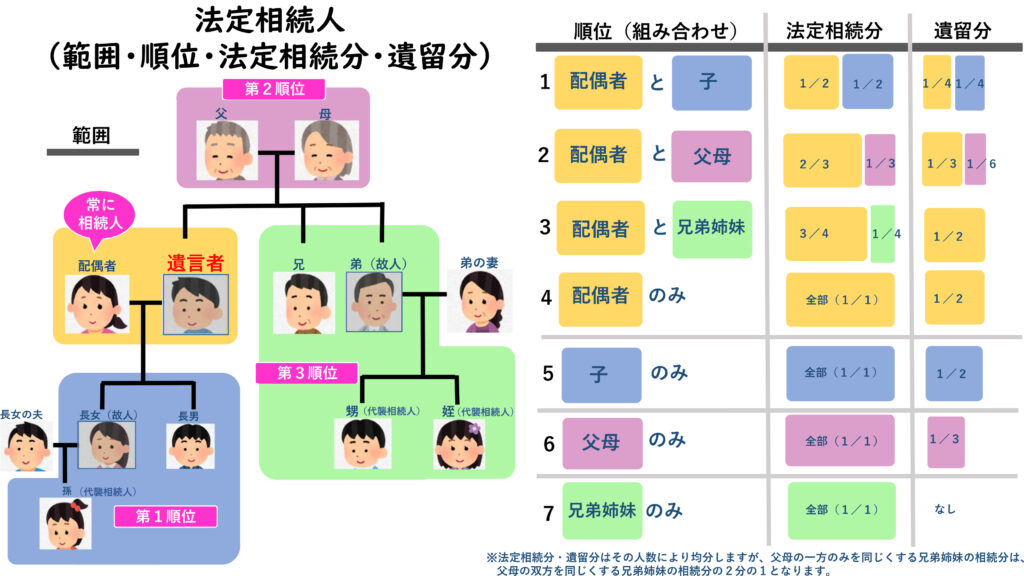

相続税を納める義務があるのは、相続や遺贈によって財産を取得した人です。相続人は、民法で定められた法定相続人が基本となります。法定相続人には、配偶者、子、父母、兄弟姉妹などが含まれます。

被相続人が遺言書を残している場合は、遺言書の内容に従って相続人が決定されます。遺言書で指定された相続人が、相続税の納税義務者となります。

相続税は、財産の取得額に応じて課税されるため、相続財産が多いほど、納税額も大きくなります。相続税の計算方法や控除、特例などを理解しておくことで、相続発生時の負担を軽減できる可能性があります。

参考:法務省「法定相続人(範囲・順位・法定相続分・遺留分)」

2.相続税の計算方法

相続税の計算は、以下の手順で行います。

参考:国税庁「No.4155相続税の税率」

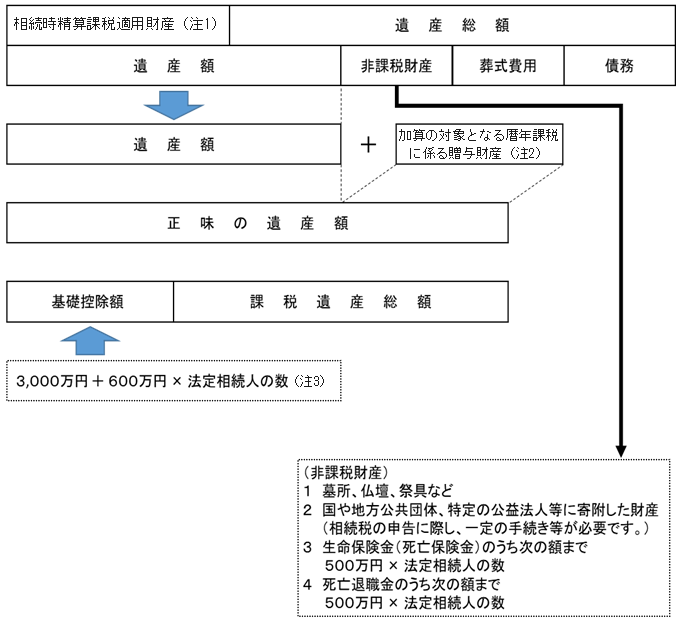

1)課税対象となる財産の総額を計算する

・すべての相続財産の価額を合計します。

・生命保険金や死亡退職金など、非課税となる財産は除外します。

・債務や葬式費用など、控除できる費用を差し引きます。

2)基礎控除額を差し引く

・基礎控除額は「3,000万円+(600万円×法定相続人の数)」で計算されます。

・計算された基礎控除額を、先ほど計算した課税対象となる財産の総額から差し引きます。

3)課税遺産総額を計算する

・基礎控除額を差し引いた後の金額が「課税遺産総額」となります。

・課税遺産総額が0円以下の場合は、相続税はかかりません。

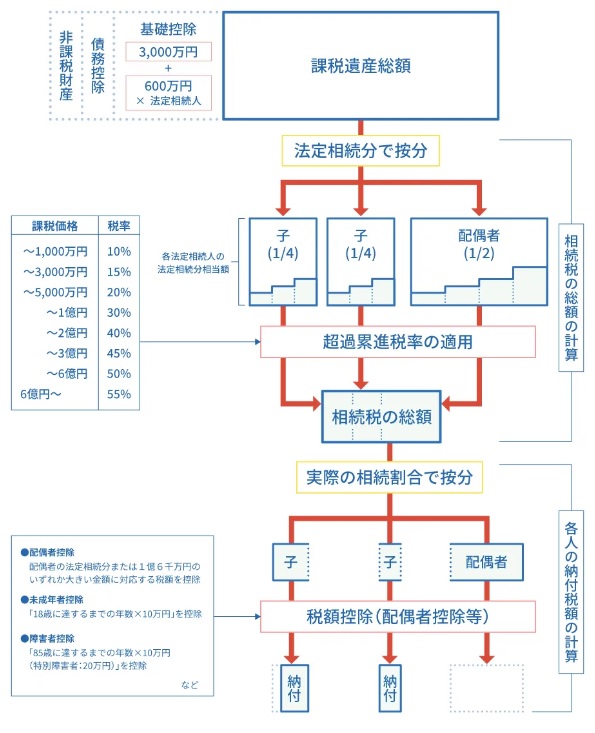

4)相続税率を適用する

課税遺産総額に応じて、相続税率が適用されます。相続税率は累進課税制度となっており、課税遺産総額が多くなるほど税率が高くなります。

5)相続税額を計算する

課税遺産総額に相続税率を掛けて、相続税額を計算します。

参考:政府広報オンライン

3.基礎控除:相続税の基礎を理解する

相続税の計算において、基礎控除は非常に重要な役割を果たします。基礎控除とは、相続財産から一定額を控除できる制度であり、相続税の負担を軽減する効果があります。この制度があるおかげで、一定額以下の相続であれば、相続税は一切かかりません。

基礎控除額は、以下の計算式で算出されます。

| 基礎控除額=3,000万円+(600万円×法定相続人の数) |

この式からわかるように、基礎控除額は法定相続人の数によって変動します。法定相続人が多いほど、基礎控除額も大きくなる仕組みです。例えば、法定相続人が2人の場合は、基礎控除額は4,200万円(3,000万円+600万円×2人)となります。

■基礎控除額の具体例

具体的なケースで考えてみましょう。

| ケース1) 法定相続人が1人の場合、基礎控除額は3,600万円となります。つまり、相続財産の総額が3,600万円以下であれば、相続税はかかりません。 ケース2) 法定相続人が4人の場合、基礎控除額は5,400万円(3,000万円+600万円×4人)となります。 ケース3) 相続財産が5,000万円で、法定相続人が3人の場合、基礎控除額は4,800万円(3,000万円 +600万円×3人)となります。この場合、課税対象となるのは、5,000万円-4,800万円= 200万円のみとなります。 |

このように、基礎控除は相続税の負担を大きく左右する要素となります。相続税の計算を行う際には、まず基礎控除額を把握し、課税対象となる財産の額を正確に算出することが重要です。

4.相続税の特例:負担軽減の道を探る

相続税には、様々な特例が設けられています。これらの特例は、納税者の状況に応じて相続税の負担を軽減することを目的としています。特例の適用を受けることで、相続税額が減額されたり、納税が猶予されたりするなど、大きなメリットがあります。

主な特例としては、以下のようなものがあります。

1)配偶者の税額軽減

被相続人の配偶者が相続財産を取得する場合に適用される特例です。配偶者は、婚姻期間や年齢などに関係なく「1億6,000万円または法定相続分のいずれか多い方の金額」まで相続税が非課税となります。これは、残された配偶者の、生活の安定を図るための制度です。

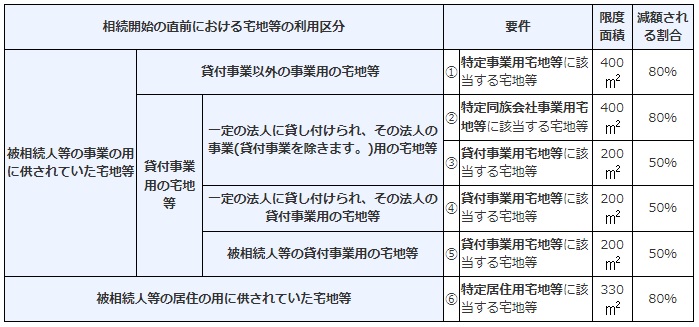

2)小規模宅地の特例

被相続人が居住していた宅地などを相続する場合に適用される特例です。一定の要件を満たすことで、宅地の評価額を最大80%減額できます。この特例は、相続人が住み慣れた家を相続しやすくすることを目的としています。

参考:国税庁「小規模宅地等の特例」

3)事業承継の特例

被相続人が経営していた事業を後継者が相続する場合に適用される特例です。一定の要件を満たすことで、相続税の納税を猶予したり、減額を受けたりできます。この特例は、事業の継続を支援し、雇用や経済活動を維持することを目的としています。

これらの特例以外にも、農業投資の促進を目的とした「農業相続人に対する納税猶予の特例」や、障害者を持つ方の生活を支援するための「障害者控除」など、様々な特例が存在します。

特例の適用を受けるためには、それぞれの特例に定められた要件を満たす必要があります。例えば、小規模宅地の特例を受けるためには、相続開始時に被相続人がその宅地に居住していること、相続人が一定期間その宅地に居住することなどが条件となります。

相続税の特例は、複雑でわかりにくい場合もあるため、税理士などの専門家に相談することをおすすめします。専門家のアドバイスを受けることで、自分に合った特例を適切に利用し、相続税の負担を軽減できる可能性があります。

5.相続税の申告と納税:期限と手続きを把握する

相続が発生し、相続財産を取得した場合は、相続税の申告と納税が必要となるケースがあります。申告と納税には、期限と手続きが定められていますので、しっかりと把握しておきましょう。

相続税の申告期限は、相続開始を知った日から10か月以内で、あっという間にすぎてしまうのでご注意ください。「相続財産の調査や評価、遺産分割協議」など様々な手続きが必要となるため、早めに準備を進めることが大切です。

相続税の申告先は、被相続人の住所地を所轄する税務署です。申告には、相続税申告書に加えて、遺産分割協議書、戸籍謄本、財産目録などの書類が必要です。これらの書類は、正確に作成する必要があります。

相続税の申告は、複雑で専門的な知識を要する手続きです。そのため、税理士などの専門家に依頼することをおすすめします。税理士は、相続財産の評価や申告書類の作成、税務署とのやり取りなどを代行してくれます。また、相続税の特例についてアドバイスを受けたり、節税対策を検討したりすることも可能です。

相続税の申告と納税は、法律で定められた義務です。期限内に申告・納税を行わないと、延滞税や加算税などのペナルティが課される可能性があります。スムーズな相続手続きのためにも、期限を守り、必要に応じて専門家のサポートを受けるようにしましょう。

参考:相続税の課税割合は9.6%に増加中!必要不要の確認方法や注意点を簡単に解説します