相続が発生すると、相続財産には相続税が課税されます。相続財産には預貯金や株式など様々なものがありますが、土地や建物などの不動産は、評価額が大きくなりやすい財産です。そのため、相続税の計算において、土地や建物の評価額を正しく把握することは非常に重要となります。

この記事では、相続税の基礎知識から、土地と建物の評価方法、評価額を下げるためのテクニックまで詳しく解説していきます。ぜひ相続税対策にお役立てください。

参考:相続税はいくらから必要?法的相続人や基礎控除などをもとに計算方法などを解説

1. 相続税の基礎知識

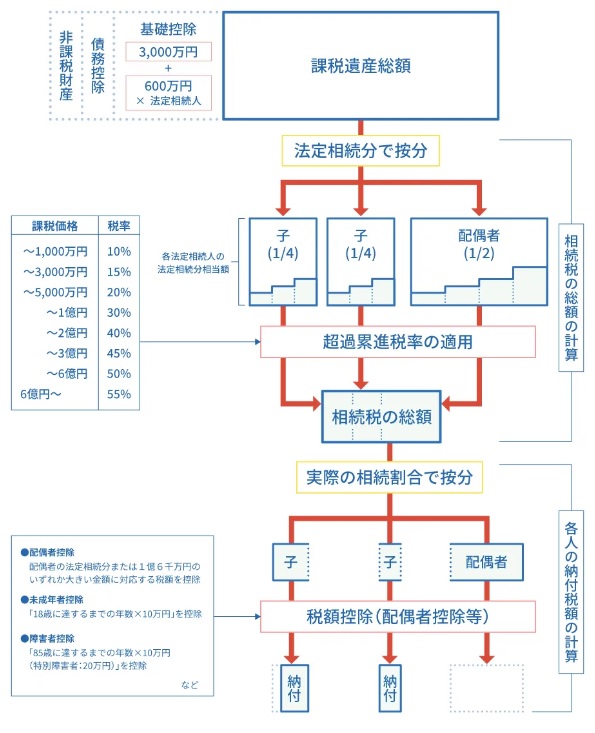

相続税とは、被相続人(亡くなった方)の財産を相続した相続人に課税される税金です。相続税の計算は、以下の流れで行います。

| ①相続財産の総額を算出する ②各相続人の相続財産の価額を算出する ③基礎控除額を算出する ④課税価格を算出する ⑤税率を掛けて相続税額を算出する |

相続税の計算において重要なのは、相続財産の価額を正しく算出することです。 特に、土地や建物は評価額が大きくなりやすいため、その評価方法を理解しておく必要があります。

参考:政府広報オンライン「相続税はいくらから?基礎控除とは?相続税の基本を確認!」

2. 土地の2つの評価方法

土地の評価方法は、大きく分けて路線価方式と倍率方式の2種類があります。

1)路線価方式

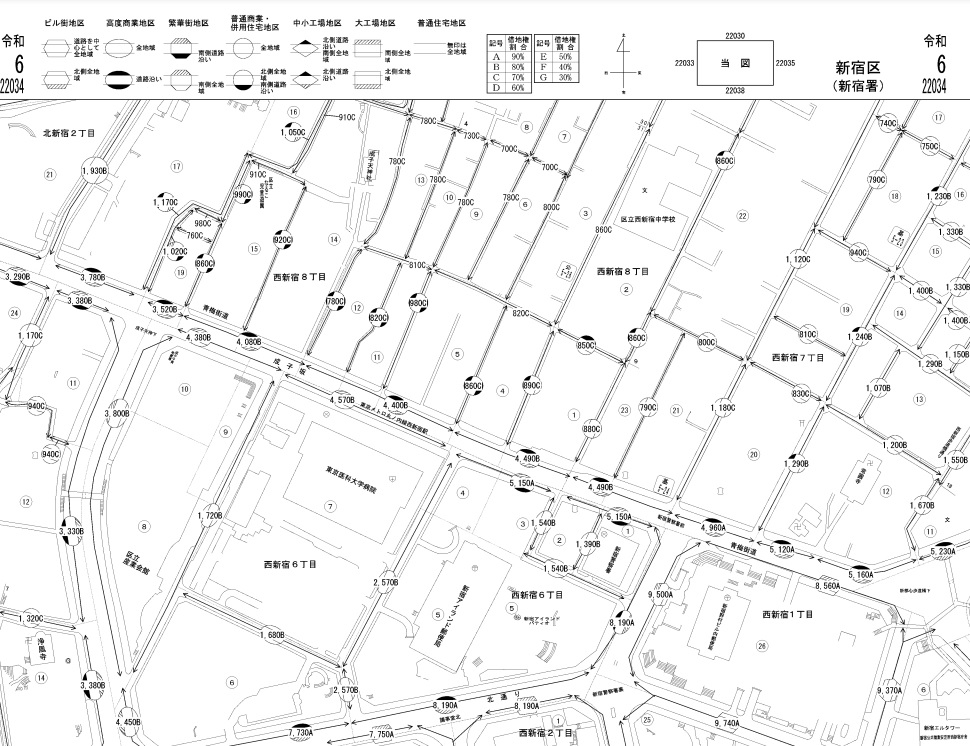

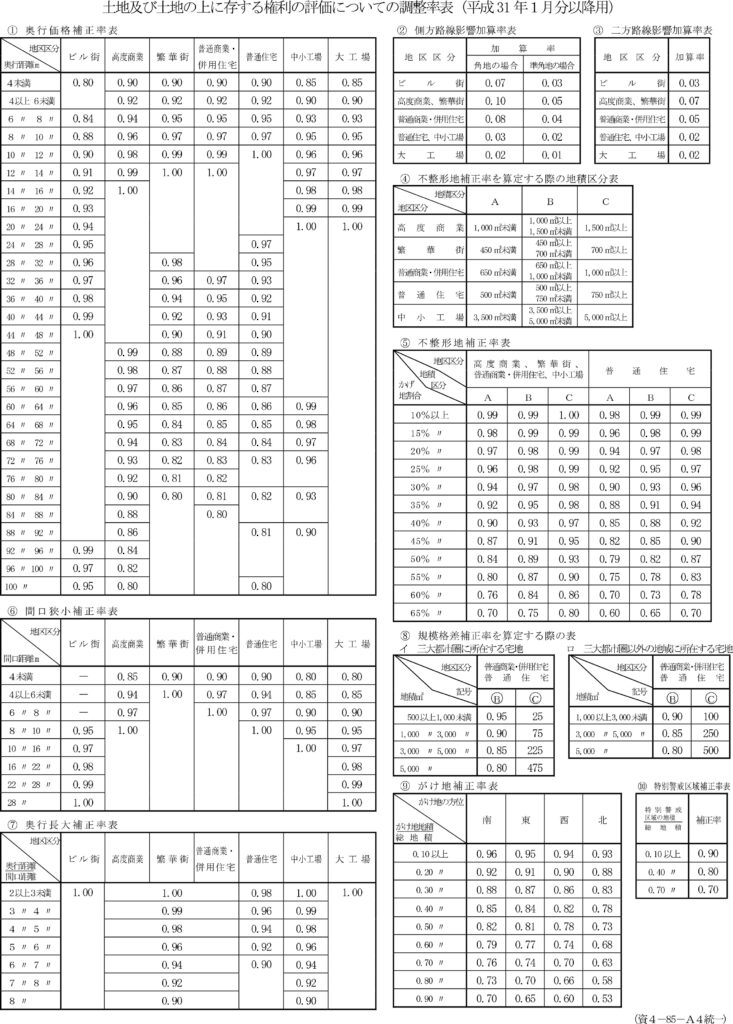

路線価方式とは、主要道路に面した土地の1平方メートル当たりの価額である「路線価」を基に、評価額を算出する方法です。路線価は、国税庁が毎年公表しています。路線価方式による評価額の計算方法は、以下の通りです。

| 評価額=路線価×奥行価格補正率×面積×各種の補正率 |

参考:国税庁「土地家屋の評価」

| ■奥行価格補正率 土地の奥行によって価格が異なることを考慮するための補正率です。 ■面積 評価対象となる土地の面積です。 ■補正率 土地の形状や道路との関係などによって価格が異なることを考慮するための補正率です。 |

2)倍率方式

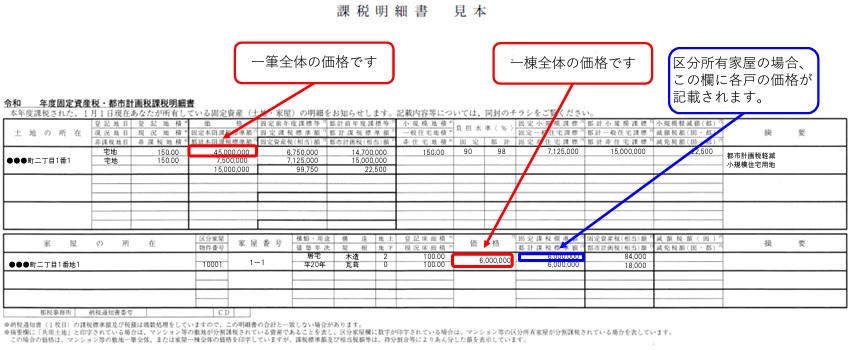

倍率方式とは、固定資産税評価額に地域ごとに定められた倍率を掛けて、評価額を算出する方法です。路線価が定められていない地域で用いられます。倍率方式による評価額の計算方法は、以下の通りです。

| 評価額=固定資産税評価額×倍率 |

| ■固定資産税評価額 市町村が固定資産税を算出するために評価した価額です。毎年6月初旬頃に市区町村から送付される「固定資産税通知書」で確認できます。 ■倍率 地域ごとに国税庁が定めた倍率です。 |

参考:財産評価基準書「路線価図・評価倍率表」

3. 建物の評価方法

建物の評価額は、原則として固定資産税評価額で評価します。固定資産税評価額は、市町村が毎年評価しており、固定資産税の納税通知書に記載されています。ただし、以下のような場合には、固定資産税評価額で評価できないことがあります。

①未登記の建物

固定資産税評価額が定められていないため、再建築価格などを基に評価します。

②増改築等を行った建物

固定資産税評価額が最新の状態ではないため、増改築等を反映した価額で評価する必要があります。

参考:東京都主税局「固定資産税・都市計画税(土地・家屋)」

4. 評価額を下げるためのテクニック4選

土地や建物の評価額を下げることで、相続税を節税できます。ここでは、評価額を下げるための代表的なテクニックをいくつかご紹介します。

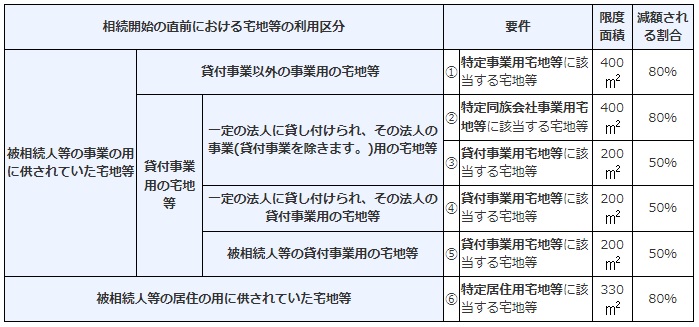

1)小規模宅地等の特例

被相続人が居住していた宅地等を相続した場合に、一定の要件を満たせば、評価額を最大80%減額できる特例です。この特例を利用するためには、相続税の申告期限までに、被相続人の居住用宅地等であること、相続人が一定期間その宅地等に居住することなどを税務署に申告する必要があります。

参考:国税庁「小規模宅地等の特例」

2)借地権の設定

土地を貸し付けている場合、借地権を設定することで、土地の評価額を減額できます。借地権とは、建物を所有するために土地を借りる権利のことです。借地権を設定すると、土地の所有権が制限されるため、評価額が下がるという仕組みです。

3)不整形地・がけ地等の評価減

土地の形状が不整形や、がけ地など利用価値が低い土地の場合には、評価額を減額できます。

4)建物の減価償却

建物は、時間の経過とともに劣化していくため、その分価値が下がっていきます。この価値の減少分を減価償却費といい、相続税評価額を計算する際に、減価償却費を控除できます。

参考:国税庁「法令解釈通達(各種補正率一覧表)」

5. 相続税の申告と納税

相続税の申告は、被相続人が亡くなったことを知った日から10ヶ月以内に行う必要があります。申告と同時に、相続税を納付しなければなりません。相続税の申告は複雑で、専門的な知識が必要となる場合も多いため、税理士などの専門家に相談することをおすすめします。

6. 相続税評価額まとめ

この記事では、相続が発生した際に課税される相続税の評価方法について、特に土地と建物の評価に焦点を当てて解説しました。相続税は、相続財産の総額を基に算出されますが、その中でも土地や建物は評価額が大きくなりやすいため、評価方法を正しく理解することが重要です。

相続は誰にでも起こりうることであり、事前の準備が大切です。本記事が、相続税に対する理解を深め、円滑な相続手続きの一助となれば幸いです。

参考:相続税の計算方法をわかりやすく解説!基礎控除・税率・特例を理解しよう